The big picture – digital valuta

Digitale valutaer banker på døren til finansmarkedernes næste store revolution og er et større tema end mange regner med.

I forlængelse af 30érnes økonomiske depression og mellemkrigstidens kæmpe valuta udsving, blev der i 1944 skabt Bretton Woods systemet med det formål at, stabilisere valutakurser og dermed begrænse de negative udfald i den stadig stigende verdenshandel. I sin korthed bestod systemet i at de 44 medlemslande havde faste valutakurser og måtte som udgangspunkt maksimalt svinge 1 % fra guldprisen – altså i sin essens var valutakurserne guldbaseret. I starten af 70érne brød systemet dog, da USA allerede år forinden måtte trække sig grundet voldsomt stigende inflation, herefter har valutaerne siden har været frit flydende over for hinanden. Siden har de regeringsskabte fiat-valutaer (EUR, USD, YEN etc, etc.) ikke haft en fysisk bagvedliggende værdi, og har kun en værdi fordi 1: regeringer opretholder den 2: fordi parter der udveksler dem er enige om deres værdi.

Siden kollapset af Bretton Woods har USD været verdens valuta nummer 1, og i praksis fungeret som verdens valutareserve. Det giver en enorm følsomhed på finansmarkederne, som bliver udstillet når disse er stresset, som vi senest så i marts i år og i særdeleshed 2008, med stigende USD til følge.

”A race to the bottom”

Udgangspunktet i dag er at ca. 60 % af verdens valutareserve er i USD, ca. 20 % i EUR og resten i mellem en masse andre valutaer. Dernæst havde 88 % af transaktionerne i 2019 USD på den ene side i ifølge Bank for international settlements, mens godt 50 % af verdens ny udstedte gæld ligeledes i USD. Så selvom USAs økonomi ”kun” udgjorde knap 25 % sidste er USD blevet stadig vigtigere.

Dvs. når lande som Indonesien, Brasilien, Tyrkiet etc. handler med hinanden er det som hovedregel i USD, selvom USA ikke er involveret i transaktionen. Det betyder reelt at udlandet efterspørger USD via EURODOLLAR markedet, som dels er mindre reguleret, og samtidig ikke bakket op via FED, men er op til 3 gange større end USD-markedet i USA.

Dette er naturligvis noget som FED og USA er opmærksom på, og har efter marts måned USD deroute sprøjtet markederne til med USD, hvor deres balance alene i år er vokset med ca. 60 %, mens pengemængden målt på M2 (indlån, kontanter og ultra korte investeringer) er vokset med ca. 22 %.

FEDs foreløbige løsning har altså været at oversvømme kloden med USD, men har ikke markederne til at målrette deres USD til modtageren der har behov for dem. I marts så vi endvidere FED lave swaplines til national/centralbanker (herunder også Danmark), for at sikre at banker i pågældende lande havde USD nok til kunderne, problemet herved er blot der ikke er garanti for at bankerne vil låne ud til kunder enten pga. rating eller regulativer.

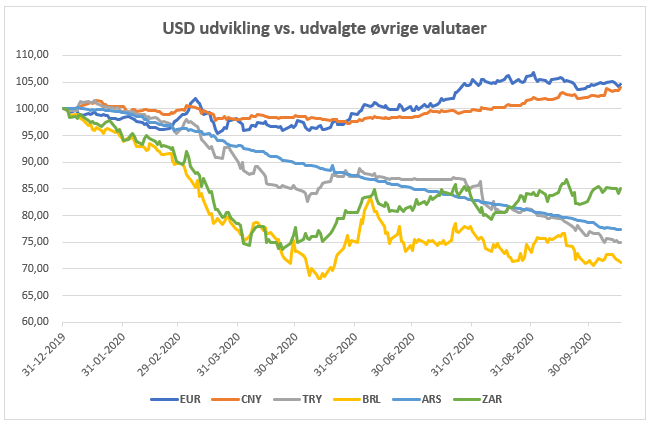

FEDs(som er klart vigtigst) manøvre i sig burde altså svække USD da værdien alt andet lige vil blive udvandet grundet det pludselige kæmpe udbud, særligt relativt til de øvrige hovedvalutaer (eks. EUR). Dette er i øvrigt også sket, som det ses i nedenstående graf, hvor EUR ÅTD er styrket ca. 5 % relativt til USD (ca. det samme med den kinesiske yuan). Relativt til mange EM-lande er billedet dog anderledes bl.a. pga. EURODOLLAR markedet.

Graf: USD udvikling vs. udvalgte valutaer

Selvom FED er gået forrest med likviditetsudpumpninger har tendensen dog overvejende været det samme hele kloden rundt, hvorfor der ikke er tale om en USD-nedsmeltning (for nu). Centralbankerne har altså tilført flere midler til samfundet og teoretisk udvandet dem der var der i forvejen, fordi de ikke er bundet op på et fysisk aktiv som eks. guld under Bretton Woods systemet, men kun har den værdi vi/regeringerne gerne vil have. Var det samme sket for en aktie, kan vi kigge på kursudviklingen for Norwegian eller SAS for at se resultatet.

Ser vi dernæst fremad, har centralbankerne i de udviklede lande (og dermed størstedelen af global økonomi) særdeles svært ved at opnå deres målsætning om en stabil prisudvikling omkring de 2 %. Faktisk var prisudviklingen i Tyskland negativ med -0,4 % i september på årsbasis og blot 0,2 % i EZ. I USA har FED via deres ”Average Inflation Target” (AIT) endog tilladt inflationen i en periode må gå over 2 % for at imødegå tidligere perioder hvor den har ligget under, og dermed understøtte den strukturelle økonomi endnu mere.

Sagt på anden måde er det vores klare udgangspunkt, at vi ser flere lempelser fra centralbankerne før der kommer stramninger og dermed endnu flere midler i omløb. Relativt set er det dernæst bemærkelsesværdigt at ECBs balance er større end FEDs, bare i EUR, men at den potentielle efterspørgsel som førnævnt kun er en 1/3 (20 % af verdens valutareserve vs. 60 %), og endnu mere ekstrem i Japanske termer.

Trods Trump (eller Biden) og politisk kaos vil det være min vurdering at USA er bedst stillet ift. hvem der først når sin inflationsmålsætning og dermed kan stramme for pengepolitikken. Så selvom FED i en periode tonsede +80 mia. USD ud om dagen , er det min påstand at prisen for et basispoint i inflation vil være relativt billigere i USA end Europa. Til sammenligning har ECB via sin pandemi hjælpepakke PEPP på 1350 mia. EUR formået at løfte den 5-årige inflationswap med 52 basispunkter (0,52 %). De mangler altså stadig 80 bp for at ramme målsætningen på 2 % - dette var vel at mærke i sommers, siden indikere de faldende europæiske rentemarkeder noget andet.

Som vist i ovenstående graf er Euroen samtidig styrket overfor USD, det sker samtidig med at USD er styrket over for en lang række andre større EM-valutaer, hvorfor EUR relativt er styrket endnu mere over disse ÅTD. Den europæiske konkurrence er altså svækket i valuta termer, hvilket kan gøre det endnu sværere at nå målsætningen = mere understøttende stimuli.

Antager vi alligevel at det skulle lykkedes ECB at få nå inflationsmålsætningen først, relativt til FED, må vi formode dollaren svækkes væsentligt over de kommende år. Dette pga.:

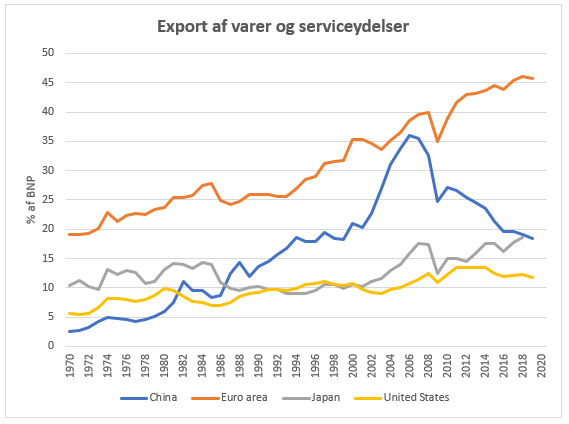

For at der kommer inflation i EURO området vil dog det i høj grad være noget vi har importeret ude fra, da eksportværdien af varer og tjenesteydelser ifølge verdensbanken er ca. 45 % af BNP (4x så meget som USA) som det fremgår i nedenstående graf. Det vil alt andet lige forudsætte en stigning i global handel, og dermed stigning i global gældsætning, hvoraf godt 50 % som tidligere beskrevet foregår i USD. Øget gældssætning svare i sit udgangspunkt til øget udbud af valuta = når der er fremgang i den globale økonomi svækkes USD (teoretisk - kommer an på USA og FED) når økonomien er i tilbagetrækning styrkes USD som i marts, 08 etc. etc. (kommer til en start ikke an på FED = indefrysning af likviditet).

Graf: Export af varer og serviceydelser

Kilde: verdensbanken

USD efterspørgslen vil derfor blusse op i større og mere omfattende grad næste gang finansmarkederne bliver stresset, hvorfor spørgsmålet ikke blot er om vi ser en massiv USD efterspørgsel, men mere om det bliver om 1, 3, 5 eller 10 år.

Summa summarum er at centralbankerne i en koordineret indsats kloden rundt oversvømmer markederne med likviditet for at opnå deres målsætning om prisudviklingen. Dette uden at valutaerne har nogen egentlig værdi andet end den vi (regeringerne) tillægger den, hvorfor de stille og roligt udvandes kontra faste aktiver (cash is trash). Samtlige valutaer er altså stille og rolig i gang med en kamp mod bunden hvor USD kommer sidst (læs; bedste alternativ) grundet sin store efterspørgsel versus andre valutaer, spørgsmålet er blot tidshorisonten.

Digitale valutaer

Global Macro Investor (GMI) har i en video forsøgt at komme med et bud på hvordan de digitale valutaer kan ramme de finansielle markeder, som kan ses her. I nedenstående analyse belyser jeg nogle af udgangspunkterne i nogle af disse forudsigelser, som potentielt kan afhjælpe ovenstående valuta scenarier. Det vil dog kræve en revolution af de finansielle markeder.

Udover de traditionelle digitale Crypto valutaer som Bitcoin, Ethereum, Stellar mv. annoncerede Facebook for et par år siden deres bud på en digital valuta, Libra. Målet var at udbrede et betalingssystem til de ca. 31 % af klodens befolkning der er uden bankforbindelse. Af regulatoriske årsager er den sat i venteposition. Tidligere centralbankchef i England Mark Carney, nævnte i sin tale ved sidste års centralbankmøde, Jackson Hole, at Libra (digitale valutaer) alligevel ikke var helt dumt og måske var vejen frem. Ikke nødvendigvis for at målrette befolkningen der står uden bank, men i lige så høj grad for at komme udover udfordringen med vigtigheden af USD som valutareserve.

I mandags (19. oktober) holdte den internationale valutafond (IMF) konference om udenlandsk samhandel og digitale valuta. Op til konferencen har de indikeret at behovet for et nyt Bretton Woods system er tilsvarende det vi så i 40érne. Samtidig har de på deres twitter profil lavet en afstemning blandt deres følgere, hvordan fremtidens pengetransaktioner mellem familiemedlemmer vil se ud om 5 år. I nedenstående ses det ret entydige svar blandt godt 10.000 respondenter, hvor godt 80 % svarer med Digital Valuta.

Figur: IMF afstemning hvordan deres følgere vil afsende penge i fremtiden

Kilde: IMF.org

Ud fra det kan vi konkludere to ting; at en central institution som IMF vurdere at markederne har behov for en såkaldt asset-backed valuta, som ikke kan udvandes på samme måde som nuværende valutaer. Og samtidig at i hvert fald følgerne af IMF vil tage imod og bruge en sådan Digital Valuta.

Hvor tæt er vi på og hvad betyder det?

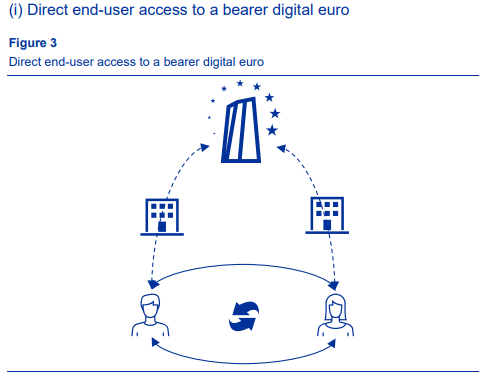

I en rapport fra ECB her i oktober målretter de mulighederne for en digital euro, med ECB som udsteder og dermed ansvar. Her adskiller de sig i øvrigt fra Crypto valuta, som ikke har en egentlig ansvarshaver. Formålet er at sikre at en EURO i dag også er en EURO i morgen. Ikke overraskende er der et hav af regulativer der skal stemmes af før det bliver aktuel, men giver samtidig et klart indtryk af hvor tæt vi egentlig er på at kunne have set det sidste til en fysisk mønt.

GMI påpeger endvidere at i USA under Corona lovliggjorde man det for bankerne at de måtte tage imod digital valuta, og ifølge dem særligt Bitcoin. Interessant er det dernæst at på handelsplatforme som blockchain.com, kan man allerede nu finde USD digital. Altså en digital udgave af dollaren. Sagt på en anden måde er det GMIs vurdering at Digital Valuta ikke går væk lige foreløbig, men nærmere bliver fremtiden. Så digitale centralbank valutaer (CBDC) er undervejs – og uanset om det er for adressere udenlands handel eller fremme 3 verdens lande vil det revolutionere det finansielle landskab.

Figur: Fremtidige pengetransaktioner

Kilde: ECB

Ifølge den føromtalte rapport fra ECB tager de udgangspunkt i at banken fortsat vil være ”mellemmand” mellem centralbank og slutbruger. Mulighederne rækker dog videre end det. I praksis kan det i fremtiden betyde flere ting der kan revolutionere det finansielle system som vi kender det da, centralbanker vil kunne lave målrettet finanspolitik uden om staternes nationalbalance, bl.a. har GMI oplistet nedenstående:

- Man kunne målrette finanspolitik i realtid til dem der har behov, eksempelvis flybranchen, restauranter og oplevelsesøkonomi, som er i knæ lige nu.

- Slutbrugerne kan lave transaktioner direkte med hinanden uden bank som mellemmand (som vist i ovenstående figur).

- Der kan opkræves skatter, afgifter og gives tilskud direkte fra centralbank til slutbruger.

- Låne penge til slutbrugeren med individuelle renteniveauer. CIBOR, LIBOR, EURIBOR renterne etc. kan være fortid da pengemarkedsrenten ikke længere har indflydelse bestemmes ud fra kapitalbehov eller risiko, men en central kreditvurdering.

- Centralbankerne kan følge forbruget i realtid, og via bigdata sætte ind rettidigt i forhold til konjunkturnedgange. Var det muligt i 2008 ville krisen ikke have været så dyb eller dyr, da man som nævnt også kan målrette problembrancherne hurtigere og mere effektivt.

- Fattige, ældre, studerende kan få direkte tilskud, hvor gælden er hos centralbanken.

Som beskrevet er der potentiale til både at komme ud over nuværende USD-problematik, og samtidig revolutionere det finansielle system som vi kender det. Ulemperne er til gengæld også tårnhøje, da det dels vil centralisere det finansielle system, privatovervåge forbrugerne mv.

Udgangspunktet i nuværende forfatning er dog at, vi får mere end almindelig svært ved at komme ud over stadig større gældsætning på statsniveau og forsinkelser i både penge og finanspolitik.

Går vi videre med ovenstående tanke kan en koordineret global indsats på IMF-niveau, blive en del af løsningen. E.g. at alle verdens centralbanker kan køre uden begrænsninger på deres balancer. Kernen er det dog at det bliver gjort på samme tid, så enkelte lande ikke bliver straffet via deres valuta.

Der er for og imod på alt i det meste af verden, særligt i den finansielle, men bliver ovenstående eller bare en snært af ovenstående realiseret i forbindelse med lancering af CBDCér, vil det have stor indflydelse på de finansielle markeder. De regeringsskabte analoge fiat-valutaer vil under nuværende forfatning blive mindre og mindre værd vs. andre aktiver, uanset om USD kommer sidst eller først, i takt med centralbankernes ultralempelige pengepolitik i bestræbelserne på at nå inflationsmålet.

Short banker, køb crypto

Bliver alt ovenstående et scenarie og vores transaktioner kommer til at foregå direkte med centralbanker, via cryptovalutaer eller anden finctech, kan de fleste nok gætte hvad der vil ske med vores nuværende banker. Dette er i første omgang hypotetisk, da det vil kræve et regulatorisk mesterstykke uden lige, koste arbejdspladser, kræve kæmpe investeringer, modstand fra regeringer da det kan skabe sekulære økonomier mv. Men vi er langt tættere på end mange tror.

Ovenstående bygger på en centralisering, hvor centralbankerne bevarer sin magt, hvilket ikke er givet. Antager vi først at fiat-valutaernes kamp mod bunden udspiller sig, skal vi altså have placeret nogle penge i aktiver for at bevare vores værdi (aktier, ejendomme, guld, bitcoin etc. etc. etc. bliver dyrere og dyrere = penge bliver mindre værd).

Kigger vi dernæst på udgangspunktet og IMFs syn på at markederne har brug for et nyt Bretton Woods system, vil vi formentlig kigge på guld igen som det aktiv centralbankerne værdi sætter de digitale valutaer ud fra i relation til at skabe stabilitet i verdenshandlen. GMI kigger dog i en sidste forudsigelse mod Bitcoin som har mange lighedstræk med guld, bl.a. at deres blockchain ikke kan udvides, dvs. der er de Bitcoin vi ved der er, aktivet har ikke noget formål andet end betalingsmiddel (guld bruges dog i smykker) og at alle er derfor enige om det har en værdi.

At Bitcoin skulle have samme status som guld lyder formentlig åndet, men min påstand vil være at det gjorde det også for 3000 år siden da den første mand sagde han ville bytte sin guldmønt for naboens kamel. I øvrigt kan man flere steder i Verden nu betale med Bitcoins. Sker det kan myndigheder på sigt ligge restriktioner, men effekten kan være den samme på før har gjort på guld og oprindelig på papirpenge, at folk fortsat ser det som et gyldigt betalingsmiddel, hvorfor centralbankerne lige så godt værdi sætte valutaerne ud fra det Bitcoin (ligesom Bretton Woods i 1944).

Forestiller vi os at digitale valutaer ikke bliver i centraliseret format, men en decentral udgave er revolutionen komplet.

Konklusion

Dollarens dominans er enorm i nutidens finansielle markeder og skal håndteres før eller siden. Med mindre der kommer en digital løsning er udgangspunktet at dollaren skal svækkes, men ikke over for andre valutaer kun andre aktiver (aktier, ejendomme, ædelmetaller, crypto etc. etc.)

Centralbanker synes at være tættere end vi aner på en digital løsning med såkaldte CBDCér. Disse kan revolutionere de finansielle markeder, og på lang sigt dødsstøde det finansielle system komplet. Usandsynligt nu, men hvem tør efterhånden gætte 20 og 30 år ud i horisonten???

Bitcoin kan få samme status som guld – åndet, måske? Men kan det udelukkes? bestemt ikke!

Værd at følge:

Primær kilde til ovenstående analyse har som flere gange antydet været Global Macro Investor (GMI). Udover centralbankerne vil jeg klart anbefale at følge GMI og Morgan Creek digital for løbende info om emnet.

Kategorier:

Investering

krypto

Jens Kornbeck

Jens Kornbeck